Haben Sie sich schon einmal gefragt, wie Sie Ihr Handy steuerlich optimal nutzen können? Wann lohnt es sich, ein Firmenhandy als Betriebsausgabe abzusetzen, und welche Regelungen gelten genau? Viele Unternehmer wissen nicht, dass die Art der Abschreibung direkten Einfluss auf die Liquidität und die Buchhaltung hat. In diesem Artikel erfahren Sie, wie Handys steuerlich abgeschrieben werden können, wann eine Sofortabschreibung oder eine lineare Abschreibung sinnvoll ist und wie private Nutzung korrekt dokumentiert wird. Wir erklären praxisnah, wie ein separates Firmenhandy die Buchhaltung erleichtert und steuerliche Vorteile maximiert. So behalten Sie jederzeit den Überblick über Kosten und Abschreibungen.

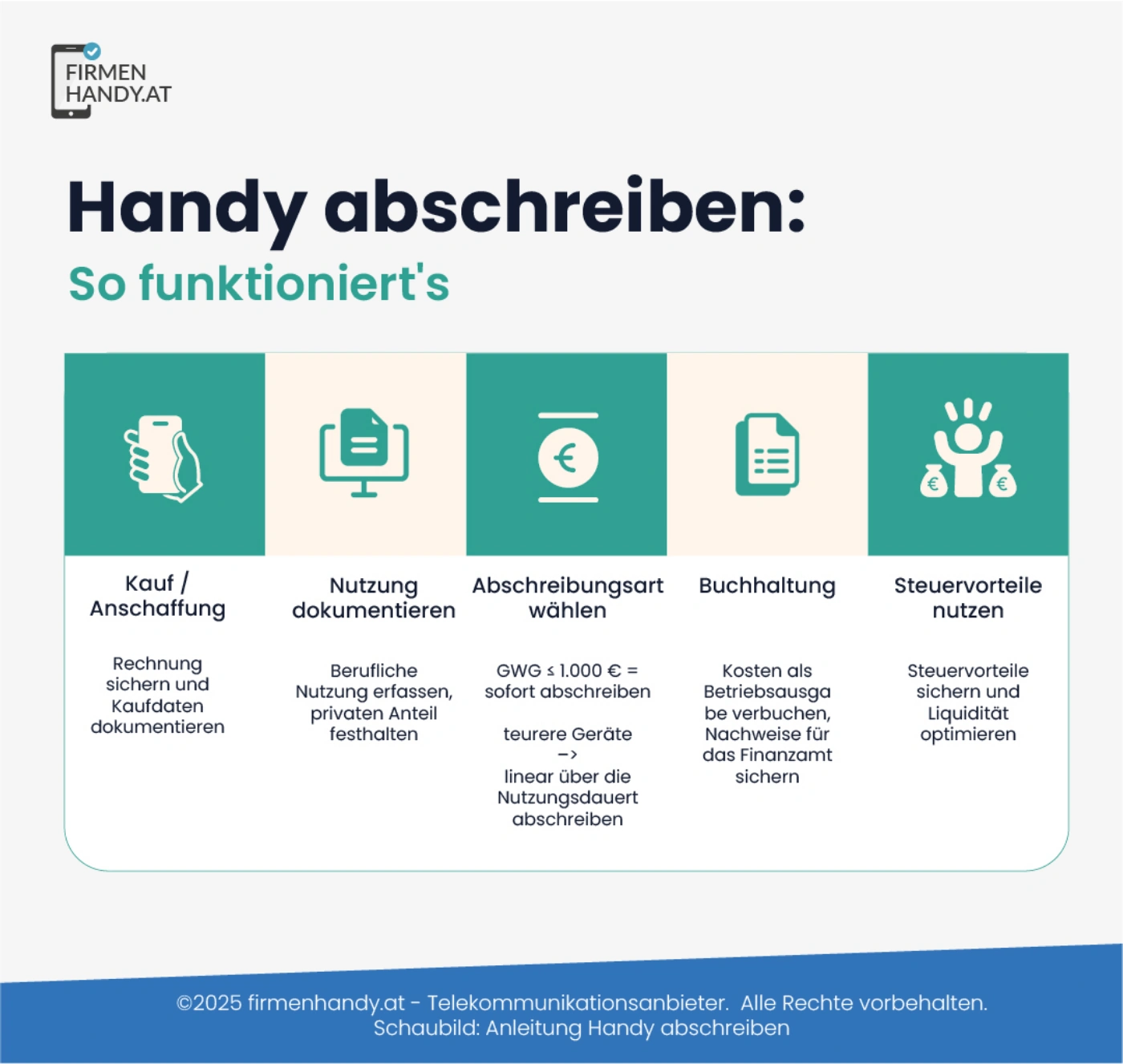

Das Wichtigste vorab in Kürze

- Ein Handy kann als Betriebsausgabe steuerlich abgeschrieben werden – sowohl gekauft als auch geleast.

- Geringwertige Wirtschaftsgüter (GWG) können sofort abgeschrieben werden, teurere Geräte über mehrere Jahre.

- Die Nutzung beruflich vs. privat muss genau dokumentiert werden, um steuerliche Absetzbarkeit sicherzustellen.

- Ein separates Firmenhandy erleichtert Buchhaltung und Nachweise gegenüber dem Finanzamt erheblich.

- Firmenhandy.at bietet Komplettlösungen, die Geräte, Tarife und Verwaltung integrieren.

Was bedeutet “ein Firmenhandy abschreiben” überhaupt?

Handy abschreiben bedeutet, die Anschaffungskosten eines beruflich genutzten Geräts steuerlich geltend zu machen. Unternehmer können die Kosten entweder sofort oder verteilt über mehrere Jahre verbuchen. Diese Vorgehensweise reduziert den steuerpflichtigen Gewinn und wirkt sich positiv auf die Liquidität aus. Selbst bei gemischter Nutzung, privat und beruflich, kann der berufliche Anteil abgesetzt werden, sofern die Nutzung nachvollziehbar dokumentiert wird. Abschreibung ist daher mehr als nur ein Buchhaltungsschritt: Sie ist ein Steuerinstrument, das Planungssicherheit schafft. Wer ein Firmenhandy korrekt abschreibt, kann die finanziellen Vorteile voll ausschöpfen. Gerade für kleinere Unternehmen lohnt sich die korrekte Buchung besonders, da jeder steuerliche Vorteil direkt in den Gewinn einfließt.

Abschreibung einfach erklärt

Die steuerliche Abschreibung reduziert den zu versteuernden Gewinn, indem die Anschaffungskosten eines Handys auf ein oder mehrere Jahre verteilt werden. Bei geringwertigen Wirtschaftsgütern (GWG) mit Anschaffungskosten unter einer bestimmten Grenze kann die Ausgabe sofort im Jahr der Anschaffung vollständig abgesetzt werden. Teurere Geräte werden linear über die Nutzungsdauer abgeschrieben, die in der AfA-Tabelle festgelegt ist, in der Regel drei Jahre. Der Vorteil einer linearen Abschreibung liegt in der gleichmäßigen Kostenverteilung und der besseren Planbarkeit der Buchhaltung. So lassen sich hohe einmalige Ausgaben vermeiden und Steuervorteile gleichmäßig über die Jahre nutzen. Eine korrekte Dokumentation ist dabei entscheidend, insbesondere wenn das Handy privat mitgenutzt wird. Unternehmer profitieren auf diese Weise von einer klaren Struktur und der Sicherheit, dass das Finanzamt die Abschreibung anerkennt.

Warum ist das für Unternehmen relevant?

Die steuerliche Abschreibung wirkt sich direkt auf die Liquidität und die Gewinnermittlung aus. Wer die Kosten korrekt verbucht, kann Steuervorteile nutzen und den Verwaltungsaufwand reduzieren. Besonders bei gemischter Nutzung, beruflich und privat, erleichtert eine saubere Buchhaltung die Nachweisführung gegenüber dem Finanzamt. Unternehmer sparen so Zeit und vermeiden mögliche Rückfragen oder Korrekturen bei der Steuerprüfung. Zudem bietet die Abschreibung die Möglichkeit, den Gewinn steuerlich zu optimieren, ohne dass Geld aus dem Betrieb abfließt. Gerade für kleinere Unternehmen ist dies ein einfacher und effizienter Weg, Ausgaben steuerlich zu berücksichtigen. Gleichzeitig zeigt eine klare Buchhaltung die professionelle Unternehmensführung.

Wann kann man ein Handy steuerlich abschreiben?

Ein Handy kann steuerlich abgeschrieben werden, sobald es überwiegend für geschäftliche Zwecke genutzt wird. Entscheidend sind Nachweise über den Kaufpreis und den Zeitpunkt der Anschaffung. Auch bei gemischter Nutzung ist ein anteiliges Absetzen möglich, sofern die private Nutzung korrekt dokumentiert wird. Ob eine Sofortabschreibung oder eine Abschreibung über mehrere Jahre sinnvoll ist, hängt von Preis und der Nutzung des Geräts ab. Unternehmer sollten die Nutzung genau prüfen und die Abschreibung rechtzeitig in der Buchhaltung berücksichtigen. Auf diese Weise lassen sich steuerliche Vorteile optimal ausschöpfen.

Voraussetzungen für die Abschreibung

Damit ein Handy steuerlich absetzbar ist, muss es klar als Betriebsausgabe identifizierbar sein. Die Rechnung sollte auf den Betrieb ausgestellt sein und den Anschaffungstag dokumentieren. Außerdem muss die Nutzung nachvollziehbar sein und der private Anteil gegebenenfalls klar abgezogen werden. Ohne diese Nachweise kann das Finanzamt die steuerliche Anerkennung verweigern. Die Buchhaltung muss sicherstellen, dass Anschaffungskosten korrekt verbucht und Abzüge nachvollziehbar dargestellt werden. Eine lückenlose Dokumentation schützt vor Rückfragen und erleichtert die jährliche Steuererklärung erheblich. Unternehmer, die diese Regeln beachten, können die Vorteile der Abschreibung vollständig nutzen.

Privat gekauft – trotzdem absetzbar?

Auch privat erworbene Handys können steuerlich abgesetzt werden, wenn sie überwiegend geschäftlich genutzt werden. In diesem Fall wird der Kaufpreis nachträglich als Betriebsausgabe verbucht. Wichtig ist, die Nutzung genau zu dokumentieren, damit der berufliche Anteil korrekt berechnet werden kann. Unternehmer sollten den Zeitpunkt der betrieblichen Nutzung nachvollziehbar festhalten. Diese Vorgehensweise erlaubt es, auch private Anschaffungen steuerlich geltend zu machen, ohne zwingend ein separates Firmenhandy zu kaufen. Eine Abstimmung mit der Buchhaltung oder dem Steuerberater empfiehlt sich, um die Abschreibung korrekt vorzunehmen. So können die Kosten anteilig abgesetzt werden, und steuerliche Vorteile bleiben erhalten.

Sofortabschreibung oder über mehrere Jahre?

Ob ein Handy sofort oder über mehrere Jahre abgeschrieben wird, hängt von Preis und Kategorie des Geräts ab. Geringwertige Wirtschaftsgüter können im Jahr der Anschaffung vollständig abgesetzt werden. Teurere Geräte werden linear über die Nutzungsdauer abgeschrieben, meist drei Jahre. Beide Methoden haben Vor- und Nachteile: Die Sofortabschreibung wirkt sofort auf den Gewinn, die lineare Abschreibung verteilt die Kosten gleichmäßig. Unternehmer sollten die Methode wählen, die zu Liquidität und Steuerplanung passt. Eine sorgfältige Kalkulation hilft, die wirtschaftlich sinnvollste Variante zu wählen.

Geringwertige Wirtschaftsgüter (GWG)

Geringwertige Wirtschaftsgüter sind Handys mit einem Netto-Anschaffungspreis unter einer festgelegten Grenze von 1.000 €. Diese können im Jahr der Anschaffung vollständig abgeschrieben werden, was die Buchhaltung vereinfacht und sofortige Steuervorteile bringt. Die GWG-Regelung ist besonders für Standardmodelle interessant, die regelmäßig ersetzt werden. Durch die Sofortabschreibung müssen keine mehrjährigen Abschreibungszeiträume berücksichtigt werden. Das spart Zeit und reduziert den Verwaltungsaufwand erheblich. Unternehmer können die Kosten sofort als Betriebsausgabe verbuchen und den Gewinn entsprechend mindern.

Lineare Abschreibung nach Afa-Tabelle

Für Handys, die über der GWG-Grenze liegen, erfolgt die lineare Abschreibung nach der AfA-Tabelle. Das bedeutet, dass der Anschaffungspreis gleichmäßig auf die Nutzungsdauer verteilt wird, meist drei Jahre. Diese Methode gewährleistet die Nachvollziehbarkeit und entspricht den Vorgaben des Finanzamts. Sie eignet sich besonders für hochwertige Geräte oder Smartphones, die nicht regelmäßig ersetzt werden. Durch die gleichmäßige Verteilung lassen sich Steuerlasten planen und die Buchhaltung effizient gestalten. Unternehmer behalten so jederzeit den Überblick über Abschreibungen und Kosten.

Entscheidungshilfe: Sofort oder langfristig?

| Gerät / Anschaffungspreis (Netto) | Abschreibungsart | Nutzungsdauer | Hinweise / Vorteile | Beispiel für Unternehmer |

|---|---|---|---|---|

| Bis 1.000 € | Sofortabschreibung (GWG) | 1 Jahr | Direkter Steuervorteil im Anschaffungsjahr, Buchhaltung einfach | Standard-Smartphone unter 1.000 € |

| 1.001 – 3.000 € | Lineare Abschreibung | 3 Jahre (typisch) | Gleichmäßige Kostenverteilung, besser planbar für Liquidität | Premium-Smartphone oder iPhone |

| Über 3.000 € | Lineare Abschreibung | 3–5 Jahre | Hohe Anschaffungskosten werden über mehrere Jahre verteilt, entlastet das Betriebskapital | High-End-Geräte, z. B. mit Spezialsoftware oder Zubehör |

| Privat gekauft, überwiegend beruflich | Lineare Abschreibung / anteilig | abhängig von der Nutzungsdauer | Kosten anteilig absetzbar, Dokumentation nötig | Privat gekauftes Smartphone, 70 % berufliche Nutzung |

Hinweise zur Nutzung der Tabelle:

- Preisangaben verstehen sich netto, ohne Umsatzsteuer.

- Die GWG-Grenze für Sofortabschreibung in Österreich liegt aktuell bei 1.000 € netto.

- Die lineare Abschreibung verteilt den Wert gleichmäßig auf die Nutzungsdauer, meist drei Jahre bei Handys.

- Bei gemischter Nutzung (privat/beruflich) muss der berufliche Anteil dokumentiert werden.

Handy sowohl beruflich als auch privat nutzen – Das sollten Unternehmen beachten

Wenn ein Handy sowohl geschäftlich als auch privat genutzt wird, muss die Aufteilung der Kosten genau dokumentiert werden. Nur der berufliche Anteil kann steuerlich abgesetzt werden. Eine nachvollziehbare Dokumentation ist entscheidend, um Nachweise gegenüber dem Finanzamt zu erbringen. Klare Regeln für die Nutzung im Betrieb helfen, Fehler zu vermeiden. Ein separates Firmenhandy kann die Buchhaltung erheblich vereinfachen. So sparen Unternehmer Zeit, reduzieren Risiken und gewährleisten die steuerliche Anerkennung der Abschreibung.

Aufteilung der Nutzung

Die berufliche Nutzung eines Handys muss prozentual ermittelt werden, um die Kosten korrekt absetzen zu können. Dazu können Telefonprotokolle, App-Nutzungsdaten oder Kalenderaktivitäten herangezogen werden. Je genauer die Dokumentation, desto einfacher die Nachweisführung gegenüber dem Finanzamt. Unternehmer sollten die Nutzung regelmäßig überprüfen und anpassen, falls sich der berufliche Anteil ändert. Nur so ist eine korrekte Buchung möglich. Eine transparente Aufteilung schützt vor steuerlichen Problemen und schafft Planungssicherheit.

Unser Tipp

Prüfen Sie regelmäßig die berufliche Nutzung Ihrer Handys, um die Abschreibung korrekt zu dokumentieren. Geringwertige Geräte können sofort abgesetzt werden, teurere Geräte werden linear über die Nutzungsdauer abgeschrieben. Eine klare Dokumentation vereinfacht die Buchhaltung, reduziert Fehler und sorgt dafür, dass das Finanzamt die Kosten problemlos anerkennt. Nutzen Sie praktische Tools oder Tabellen, um Anschaffungskosten und Nutzung transparent festzuhalten. So können Sie steuerliche Vorteile optimal nutzen!

Dokumentation und Nachweispflichten

Das Finanzamt verlangt nachvollziehbare Nachweise für die Nutzung und Abschreibung von Handys. Dazu gehören Rechnungen, Protokolle über Anrufe und Apps sowie klare Angaben zur beruflichen Nutzung. Ohne diese Dokumentation kann die steuerliche Absetzbarkeit infrage gestellt werden. Eine lückenlose Buchführung schützt vor Rückfragen und erleichtert die Jahresabschlussarbeiten. Unternehmer sollten daher von Anfang an auf klare, nachvollziehbare Aufzeichnungen achten. Dies reduziert den Verwaltungsaufwand und erhöht die Rechtssicherheit.

Vorteile eines separaten Firmenhandys

Ein separates Firmenhandy vereinfacht die Buchhaltung erheblich, da alle Kosten klar als Betriebsausgabe erkennbar sind. Nachweise sind leicht zu führen, und eine private Nutzung spielt keine Rolle. Außerdem lassen sich Verträge, Tarife und Serviceleistungen gezielt auf die Unternehmensbedürfnisse abstimmen. Die Trennung spart Zeit, reduziert Fehlerquellen und minimiert Risiken bei Steuerprüfungen. Unternehmer profitieren von klaren Prozessen, transparenter Kostenstruktur und erhöhter Planungssicherheit.

Vorteile im Überblick:

- Klare Buchhaltung: Alle Kosten sind eindeutig als Betriebsausgabe erkennbar.

- Einfache Nachweise: Rechnungen und Abrechnungen lassen sich unkompliziert führen.

- Keine private Nutzung: Private Telefonate oder Apps beeinflussen die steuerliche Absetzbarkeit nicht.

- Individuelle Verträge: Tarife und Serviceleistungen können gezielt auf die Unternehmensbedürfnisse abgestimmt werden.

- Zeitersparnis: Weniger Verwaltungsaufwand durch getrennte Geräte.

- Reduzierte Fehlerquellen: Verwechslungen zwischen privaten und geschäftlichen Kosten werden vermieden.

- Minimiertes Prüfungsrisiko: Steuerprüfungen werden einfacher und transparenter.

- Planungssicherheit: Klare Kostenstruktur erleichtert Finanzplanung und Budgetkontrolle.

Firmenhandy abschreiben leicht gemacht – mit Komplettlösungen

Es gibt Anbieter, die Komplettlösungen, also die Geräte, Tarife und Verwaltung in einem Paket kombinieren. So lassen sich Handys steuerlich korrekt abschreiben, ohne dass Unternehmer viel Verwaltungsaufwand haben. Durch die klare Trennung von privaten und geschäftlichen Geräten wird die Buchhaltung transparent und nachvollziehbar. Unternehmen sparen Zeit, reduzieren Fehler und profitieren von einer einfachen Dokumentation für das Finanzamt. Komplettlösungen eignen sich sowohl für kleine Unternehmen als auch für größere Betriebe, die Effizienz und Planungssicherheit benötigen.

Komplettpakete für Unternehmen

Komplettpakete beinhalten alle Komponenten, die für die Nutzung eines Firmenhandys notwendig sind: Lieferung, Einrichtung, Tarifwahl, Updates und Integration in die Buchhaltung. So werden steuerliche Anforderungen automatisch berücksichtigt. Unternehmer müssen sich nicht um einzelne Rechnungen oder Dokumentationen kümmern. Das spart Zeit und reduziert den Verwaltungsaufwand erheblich. Die Pakete sind häufig flexibel, sodass Geräte- und Tarifwahl auf die individuellen Bedürfnisse des Unternehmens angepasst werden können.

Klare Buchhaltung durch Trennung

Die Trennung von privat und geschäftlich genutzten Handys vereinfacht die Buchhaltung enorm. Alle Kosten können direkt als Betriebsausgabe verbucht werden und Nachweise sind jederzeit abrufbar. Dies reduziert Fehler, spart Zeit und minimiert Risiken bei Steuerprüfungen. Unternehmer behalten so den vollen Überblick über Ausgaben und Abschreibungen. Ein strukturiertes System schafft Planungssicherheit und entlastet die Buchhaltung dauerhaft.

Fazit: Mit dem Firmenhandy steuerlich clever unterwegs

Die Abschreibung von Handys bietet Unternehmern erhebliche Vorteile, erfordert jedoch eine genaue Planung und Dokumentation. Ob Sofort- oder lineare Abschreibung – die Wahl hängt von Gerät, Preis und Nutzung ab. Ein separates Firmenhandy oder Komplettlösungen erleichtern Verwaltung und Nachweise erheblich. Mit einer sauberen Buchhaltung und professioneller Beratung können Unternehmer steuerlich clever handeln und gleichzeitig den administrativen Aufwand minimieren. So wird das Handy nicht nur Arbeitsmittel, sondern auch ein strategisches Instrument zur Optimierung von Steuern und Kosten.

Optimieren Sie Ihre Buchhaltung und sichern Sie sich steuerliche Vorteile mit einer Komplettlösung von Firmenhandy.at. Kontaktieren Sie uns noch heute für eine unverbindliche Beratung und profitieren Sie von praxisnahen Lösungen für Ihr Firmenhandy.

FAQ

Ja, auch privat gekaufte Handys können abgesetzt werden, wenn sie überwiegend beruflich genutzt werden. Die Kosten müssen anteilig als Betriebsausgabe verbucht und die Nutzung dokumentiert werden.

Bei der Sofortabschreibung wird der Anschaffungspreis sofort im Jahr der Anschaffung abgesetzt, während bei der linearen Abschreibung die Kosten gleichmäßig über die Nutzungsdauer verteilt werden.

Nein, ein separates Firmenhandy ist nicht zwingend erforderlich, erleichtert jedoch die Buchhaltung und reduziert den Dokumentationsaufwand für private Nutzung.